El ahorro de los españoles: ¿nos dejamos llevar por nuestras emociones?

La aversión al riesgo sigue estando presente entre los ahorradores españoles. 2018 ha sido un mal año para los mercados financieros de todo el mundo y eso se ha dejado sentir en el ánimo de los inversores, que han huido del riesgo y han apostado con fuerza por los productos más conservadores.

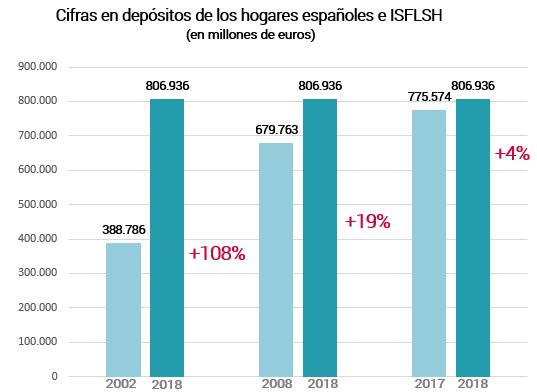

Las últimas cifras del Banco de España ponen de manifiesto que los depósitos han sido uno de los destinos preferido del ahorro de los españoles durante el año pasado, tanto que a 31 de diciembre superaron, por primera vez, la barrera de los 800.000 millones de euros, un 4% más que en diciembre de 2017. En concreto, esos 806.900 millones de euros que los hogares y las ISFLSH (instituciones sin ánimo de lucro al servicio de los hogares) tienen en depósitos es casi un 20% más que el dinero que acumulaban en estos productos a 31 de diciembre de 2008 y un 108% más que lo que tenían en 2002.

Si desgranamos las cifras, vemos que en los últimos años se ha producido un trasvase desde los depósitos a plazo hacia los productos a la vista (cuentas corrientes y libretas). Desde 2012, la cuantía ahorrada en los depósitos a plazo no ha dejado de menguar, se ha reducido un 60%, hasta los 161.600 millones, frente al incremento del 110% que han experimentado los depósitos a la vista, hasta rozar los 630.000 millones de euros. Es decir, el ahorrador español está optando por los productos que le permiten disponer de su dinero al momento, sin asumir apenas riesgo, aunque eso implique renunciar a obtener algún tipo de retorno por su dinero.

Y todo ello se está produciendo en un escenario de tipos bajos -que se va a mantener en el medio plazo porque, aunque la subida de tipo se produzca a finales de año o comienzos de 2020, esta se va a producir de forma muy gradual- que hace que estos productos no resulten rentables para el ahorrador.

Los últimos datos publicados por el Banco de España, correspondientes a noviembre de 2018, reflejan que la remuneración media en España de los depósitos a la vista es del 0,03%, frente al 0,04% de los depósitos a plazo hasta 1 año -aquí la rentabilidad media en la zona euro es del 0,29%- y el 0,06% que ofrecen los depósitos a plazo de más de 2 años -en la zona euro la rentabilidad es del 0,74%-. Unas rentabilidades que no superan a la inflación -en noviembre el IPC se situó en el 1,7% y cerró el año en el 1,2%-, y que hacen que el ahorrador que deposita su dinero en estos productos pierda poder adquisitivo.

Depósitos vs. fondos

El incremento del dinero en depósitos se ha producido al tiempo que en los fondos de inversión hemos visto el movimiento contrario. Los malos resultados que han cosechado los principales índices bursátiles han hecho que muchos partícipes salieran de los fondos de inversión, especialmente durante el último trimestre del año y, sobre todo, durante el último mes del año.

La menor entrada de dinero se ha producido en un ejercicio en el que todas las categorías de fondos -a excepción de los garantizados de rendimiento fijo que han subido un 0,06-, han registrado rentabilidades negativas. De media, en diciembre los fondos perdieron casi un 2% y en el conjunto del año la caída ha sido del 4,6%, frente a la subida del 2,64% que marcaron en 2017 -cuando llevaban seis años consecutivos con rentabilidades positivas-.

¿Por qué apostamos por productos que apenas hacen crecer nuestro dinero?

Los datos de las salidas en fondos de inversión y las cifras récord en depósitos tienen mucho que ver con el componente emocional que está detrás de las decisiones de inversión que tomamos los seres humanos. En muchas ocasiones, en lo que se refiere a la elección de los productos financieros y en dónde depositamos nuestro dinero, nos dejamos llevar por el aquí y el ahora, es decir, pensamos más en el corto plazo y nos olvidamos de nuestro horizonte temporal inversión.

Como recuerda Santiago Satrústegui, presidente de Abante, la parte emocional se impone en muchas ocasiones, lo que nos hace actuar de forma irracional, pensando en el corto plazo y olvidándonos de cuáles eran nuestros objetivos vitales y financieros y para qué queríamos invertir nuestro dinero: “Cuando los mercados bajan y los precios se ponen más baratos la gente vende más. Cuando suben es cuando más se compra, esto se debe al componente emocional del inversor. Por eso, es necesario entender que el dinero es una parte importante de cualquier proyecto vital”.