Planificación para hijos con discapacidad o necesidades especiales

Las personas que tienen hijos con necesidades especiales o con alguna discapacidad tienen como objetivo principal asegurar su futuro de esta persona, les interesa garantizar que contarán con los recursos y atención necesarios en el futuro, cuando los padres hayan dejado de generar rentas.

Para cumplir este objetivo es fundamental trazar un plan personal, familiar, financiero y patrimonial que les permita protegerles y, aunque parezca una necesidad lejana, es importante empezar a planificarlo desde el primer momento. Cuanto antes se haga, más opciones existen de alcanzar el objetivo.

Lo primero que deben hacer los padres es determinar qué quieren para su hijo, evaluar cuáles son sus necesidades y cuáles las del resto de la familia. Además, es necesario que sepan con qué cuentan para cubrir los gastos y necesidades a lo largo de la vida de esa persona con discapacidad, por ello es necesario realizar un inventario del patrimonio.

Para planificar este objetivo tenemos una serie de figuras que pueden ayudarnos, principalmente el patrimonio protegido, los planes de pensiones para personas con discapacidad y las donaciones. Las tres opciones cuentan con algunas ventajas fiscales (las donaciones solo en determinadas CCAA como Madrid).

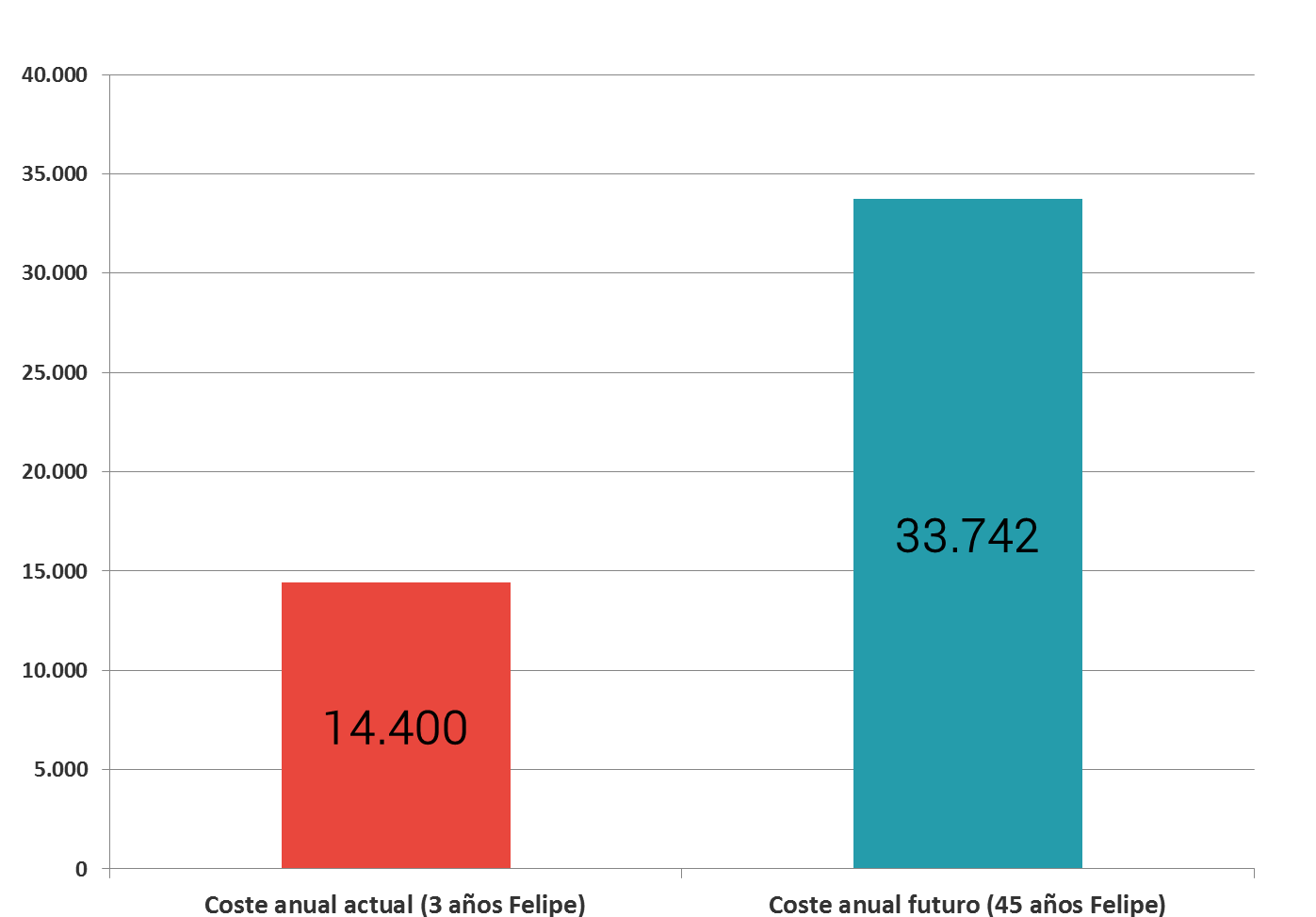

Vamos a verlo con un ejemplo. Carlos y Teresa tienen un hijo de 3 años, Felipe, con una discapacidad psíquica del 75% y les preocupa qué será de él cuando fallezcan. Les gustaría que su hijo pueda disponer de una renta mensual de 1.200 euros al mes desde los 45 años hasta los 75, pero no saben qué ahorro deben generar anualmente a partir de ahora (todavía no se han puesto a acumular capital para este objetivo).

Valoración económica del objetivo

Como siempre, el primer paso consiste en valorar en términos económicos el coste de disponer de 1.200 euros al mes desde los 45 y hasta los 75 años de Felipe, teniendo en cuenta la inflación, como vemos en el siguiente gráfico.

Teniendo en cuenta un escenario de inflación del 2%, el coste del objetivo es de 1.429.964 euros. Dicho importe corresponde al gasto de 1.200 euros desde los 45 y hasta los 75 años de Felipe.

Ahorro anual necesario

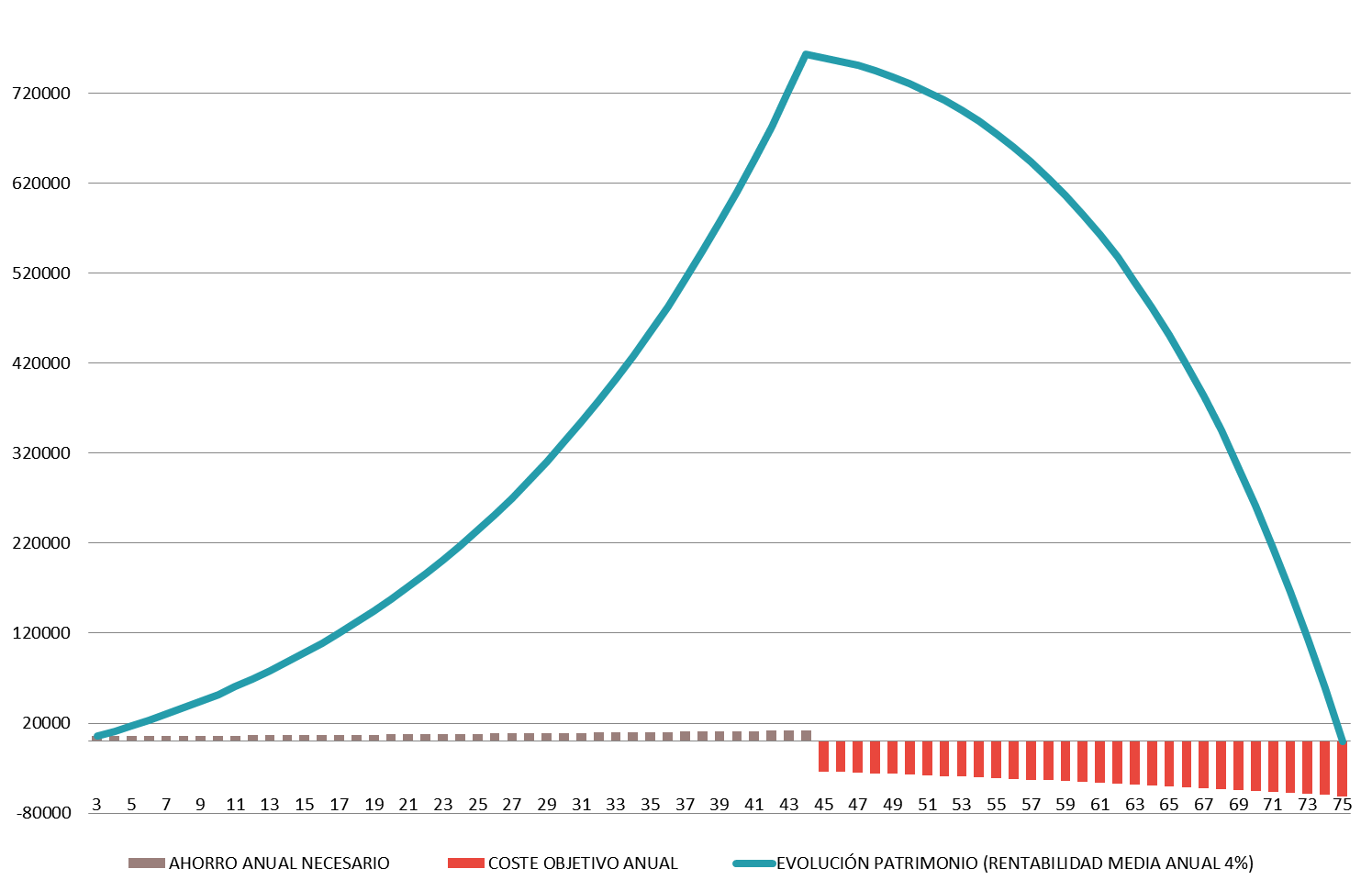

Una vez que Carlos y Teresa ya saben que el coste de que Felipe pueda disponer de 1.200 euros al mes entre los 45 y los 75 años es de 1.429.964 euros, pueden calcular cuánto deberían ahorrar al año para alcanzar el objetivo.

Y teniendo esto claro, cuanto antes empiecen a ahorrar y cuanta mayor rentabilidad busquen para su ahorro, menor será el esfuerzo que tendrán que hacer Carlos y Teresa.

El siguiente paso, antes de empezar a invertir, es definir el perfil de riesgo y el horizonte temporal de ambos, para construir la cartera que más se adecue a sus necesidades y circunstancias. El consejero financiero realiza el estudio, del que concluyen que deben aspirar a una rentabilidad que supere a la inflación en dos puntos (IPC+2%).

En este escenario, con una rentabilidad estimada del 4%, los padres de Felipe deberían ahorrar e invertir 5.263 euros al año para financiar el objetivo de gasto para cubrir las necesidades de su hijo.

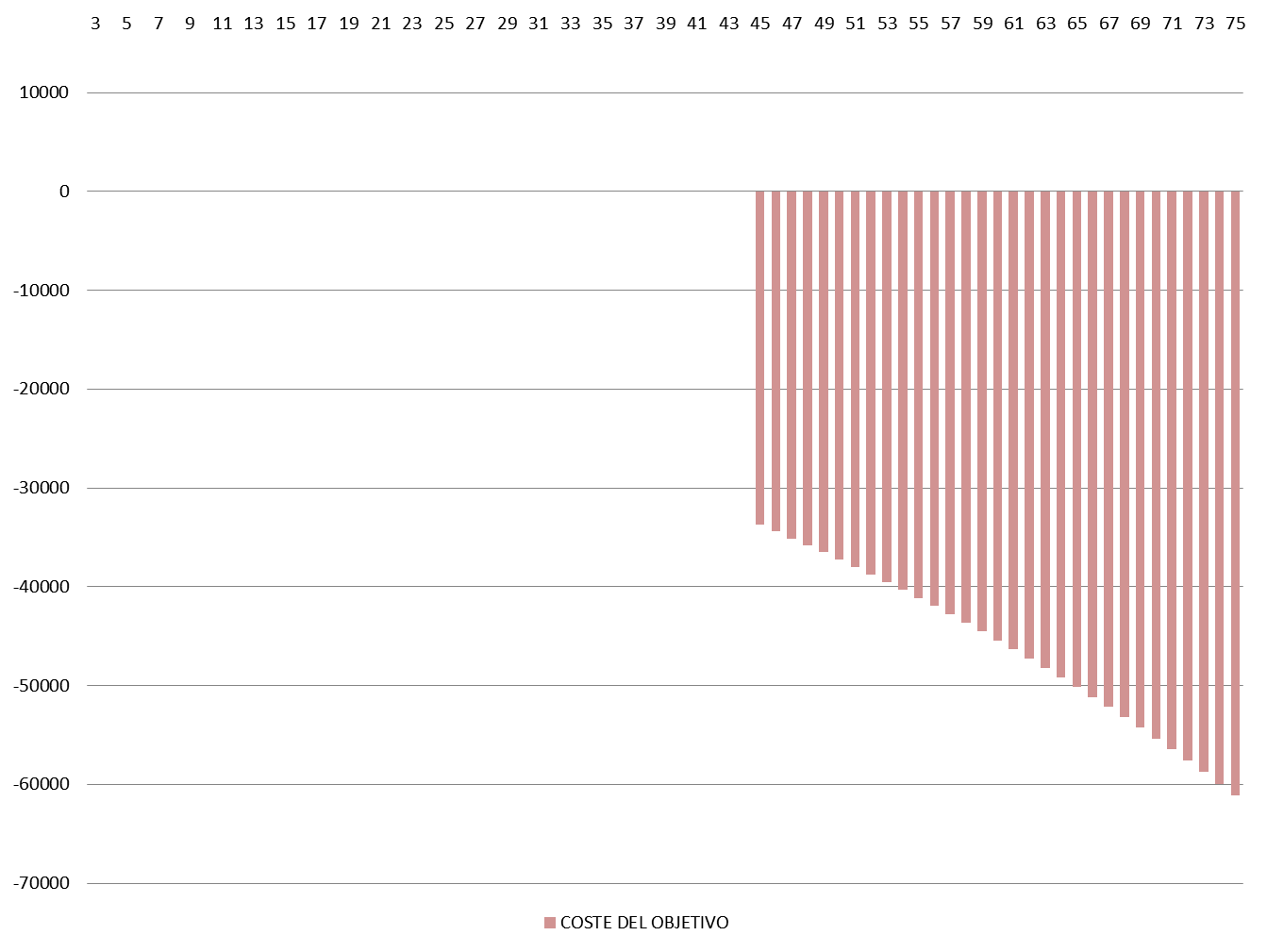

¿Y si retraso el ahorro o la rentabilidad es menor?

Tal y como hemos comentado, tanto la rentabilidad como el plazo de inversión son claves a la hora de planificar el futuro de los hijos.

Si en lugar de comenzar a ahorrar hoy, lo posponemos 10 años, el esfuerzo de ahorro que deberemos hacer para financiar el mismo objetivo será mayor. En el caso de Carlos y Teresa, si lo retrasan una década, deberían ahorrar 7.397 euros al año.

Por otra parte, otra opción es empezar a ahorrar hoy, pero optar por una cartera más conservadora que tenga como rentabilidad objetivo inflación+1%. En ese supuesto, los padres de Felipe tendrían que ahorrar 7.563 euros al año para cumplir el objetivo.