Un plan para un cambio profesional que implica menor nivel de ingresos

La retribución de directivos y ejecutivos suele ser compleja, como comentamos en este post, ya que incluye retribución en especie, variable, planes de compra de acciones y stock options, etc. Vamos a ver un ejemplo de cómo la planificación financiera puede ayudarnos a llevar a cabo un cambio profesional que puede implicar menor nivel de ingresos. La vida laboral no es, o no tiene por qué ser, lineal y cómo gestionemos nuestro dinero puede ayudarnos a alcanzar nuestros objetivos.

Juan es un ejecutivo que lleva muchos años empleado en la misma compañía, en la que ha ido ascendiendo. Está contento con su actual nivel de ingresos (además del salario fijo, la empresa le daba stock options, así como coche y seguro médico como retribución en especie). Sin embargo, su trabajo ya no le motiva y cree que le vendría bien un cambio.

Un amigo suyo le ha ofrecido unirse a un proyecto que, aunque le parece apasionante, implicaría rebajar considerablemente su nivel de ingresos. Es consciente de que lanzarse al vacío en este tipo de situaciones implica un riesgo añadido e innecesario. No sabe si podrá mantener el nivel de vida de la familia y, además, ahorrar para el futuro, por si el proyecto fracasa o para la jubilación.

Para resolver estas dudas y trazar un plan financiero que le permita tomar la mejor decisión para su caso, acude a su consejero financiero, que le hace un Financial Life Planning para ver si ese cambio profesional que desea pone en peligro el resto de sus objetivos vitales, teniendo en cuenta, además, las retribuciones que dejará de recibir si la baja es voluntaria.

¿Cuánto cuesta su objetivo?

Juan debe de valorar en términos económicos el nivel de vida que desea tener. Si se cambia de trabajo los ingresos netos ascenderán a 40.000 euros. Además, tendrá una retribución adicional muy atractiva como directivo en función de los resultados de la compañía, pero siendo conservador, prefiere no considerarlos en el primer escenario.

Quiere gastar 3.000 euros mensuales, pero no sabe que pensión recibirá de la Seguridad Social cuando se jubile. Tras un análisis detallado de sus cotizaciones, el consejero financiero realiza un cálculo sobre la pensión que le corresponderá: 23.000 euros netos al año.

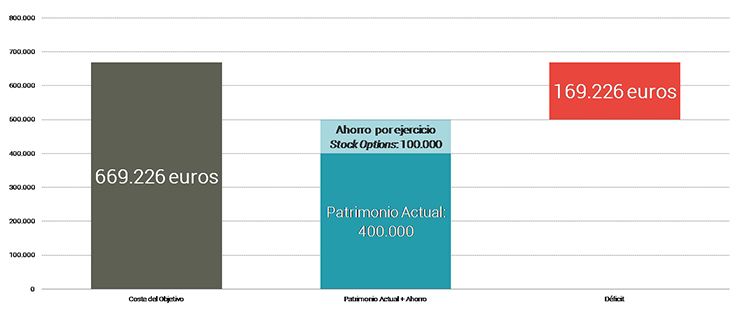

Por otra parte, hay que tener en cuenta la inflación en la valoración tanto de los ingresos como de los gastos. Con este criterio y en un escenario de inflación estimada del 2% para los gastos y los ingresos del trabajo y del 0,25% en el caso de la pensión de la Seguridad Social, el coste de su objetivo es de 669.226 euros.

¿Qué patrimonio tiene y qué necesita de los mercados financieros?

Juan dispone en la actualidad de un patrimonio financiero de 400.000 euros, a lo que habría que sumar 100.000 euros del ejercicio de las stock options. Este no cubre la totalidad de sus necesidades de rentas, por lo que si vivir con 3.000 euros al mes, deberá recurrir a los mercados financieros para obtener el capital que necesita.

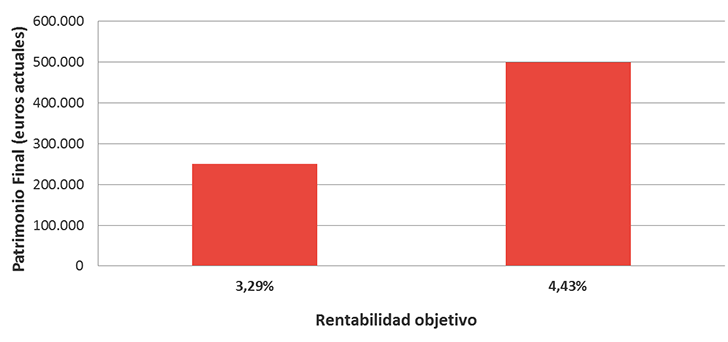

Para cubrir el déficit, Juan debe buscar una rentabilidad objetivo del 3,3%. Cuanto mayor patrimonio final desee tener al final del periodo, mayor rentabilidad deberá de tener y mayor riesgo deberá de asumir tal y como se puede ver en el siguiente gráfico.

Con estos datos, teniendo claro su perfil de riesgo, su rentabilidad objetivo y sus circunstancias personales y profesionales, puede diseñar un plan de inversión que le permita alcanzar sus objetivos y dar ese giro profesional que desea.