¿Son los planes de pensiones la mejor opción para mi jubilación?

Los planes de pensiones son uno de los productos financieros diseñado específicamente para el ahorro para la jubilación y, en numerosas ocasiones, cuando se piensa en “planificar la jubilación” se pone el foco exclusivamente en la elección del plan que preferimos. Sin embargo, estos productos tienen detractores que aseguran, entre otras cosas, que es mejor invertir a través de fondos de inversión.

Independientemente de que hay que tener claro que preparar nuestra jubilación debe ir más allá de la elección de un único plan de pensiones, vamos a ver las diferencias entre uno y otro para el objetivo de la jubilación y vamos a ilustrar con un ejemplo práctico la diferencia de ahorro entre ambos tipos de producto.

Quienes señalan que son mejores los fondos suelen argumentar que con los planes de pensiones ahorras en impuestos hoy, pero lo pagas -como renta del trabajo- en el futuro y, además, muchos señalan que los planes son productos que no dan buenas rentabilidades.

Existen planes de pensiones rentables

Estas dos afirmaciones no son, necesariamente, correctas. Respecto a la rentabilidad, hay planes de pensiones bien gestionados y rentables. El problema aquí radica en que la mayoría de los inversores que tienen este tipo de productos no han elegido el que se ajusta mejor a su rentabilidad objetivo, en función de sus necesidades.

Normalmente, tendemos a tomar la decisión de elegir un plan de pensiones sin realizar un correcto análisis previo, a pesar de que es una de las decisiones financieras más relevantes, puesto que con el capital que construyamos viviremos dos o tres décadas.

Los datos de la industria de pensiones (de Inverco) ponen en evidencia que existe una gran concentración de los ahorradores en unos pocos planes de pensiones. Es decir, se tiende a elegir los planes grandes: los diez productos con más activos bajo gestión concentran el 50% de los partícipes para todas las categorías. Pero si nos fijamos en los más rentables, observamos que apenas tienen partícipes. A ello contribuye también la preferencia de los españoles por el ahorro conservador y por la renta fija para el dinero destinado a la jubilación, que deja poco margen para obtener rentabilidades adecuadas.

El beneficio del diferimiento fiscal

En lo que se refiere al ahorro impositivo, cabe destacar que la deducción fiscal que se aplica al presentar la declaración de la renta sobre el ahorro canalizado a través de planes de pensiones corresponde al tipo marginal del contribuyente (explicaremos en otro artículo la fiscalidad de los planes de pensiones). Lo mismo sucede cuando se rescata, se pagan impuestos como rentas del trabajo al tipo que corresponda a cada individuo.

Sin embargo, el ahorro previo no se corresponde con lo que se paga después, por dos razones, fundamentalmente. Por un lado, el tipo impositivo que tenemos cuando nos jubilamos suele ser inferior al que teníamos durante la etapa laboral, dado que solemos percibir menos renta. Por otro, lo que nos ahorramos durante la etapa de acumulación puede ser reinvertido y generar más intereses, aprovechando el efecto multiplicador del interés compuesto.

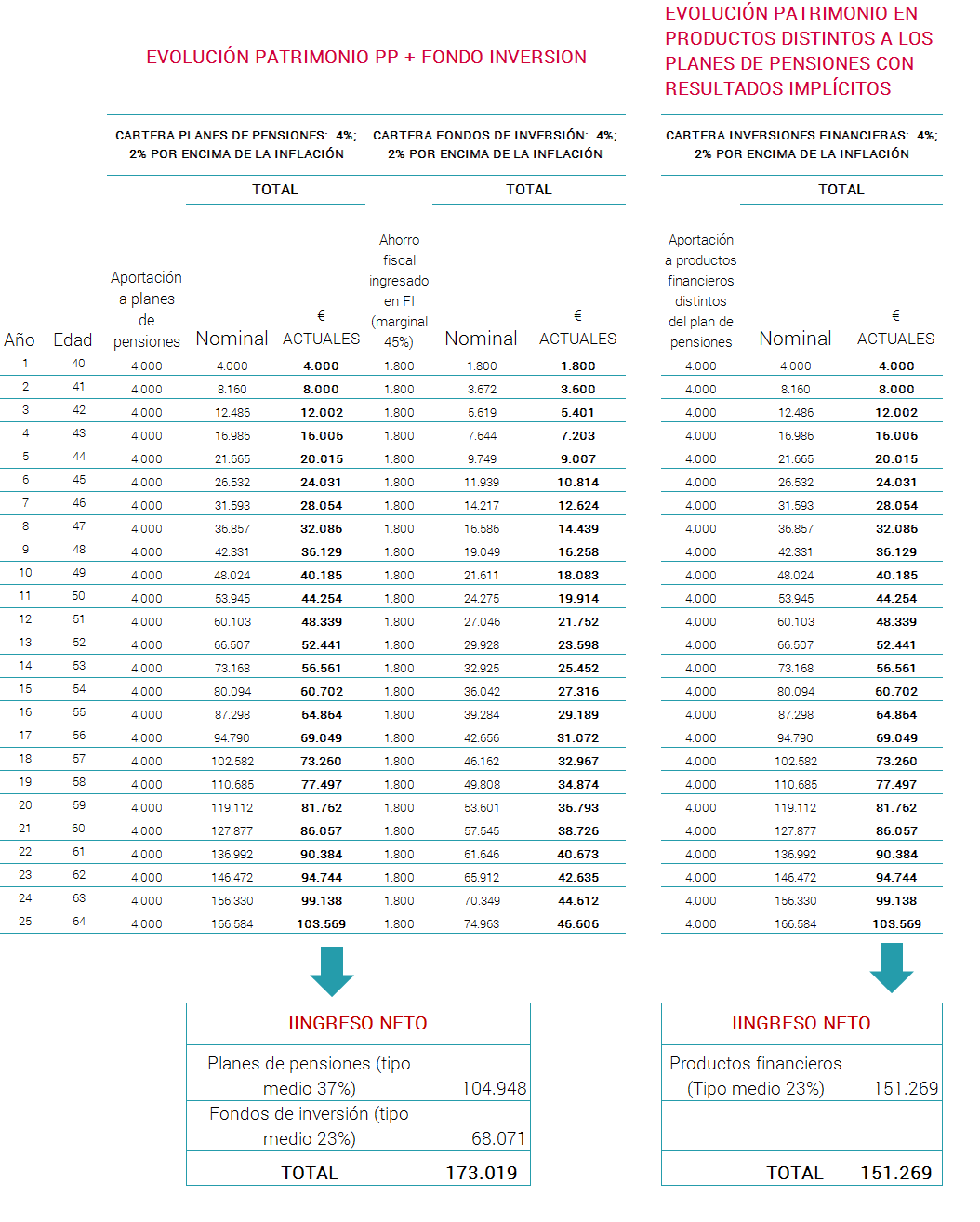

Vamos a verlo con un ejemplo. Imaginemos que Juan, que tiene 40 años, hace aportaciones anuales de 4.000 euros a planes de pensiones y que lo que le devuelve hacienda tras deducírselo en la declaración de la renta lo reinvierte en un fondo de inversión. Y la rentabilidad de su inversión es del 4% (dos puntos porcentuales por encima de la inflación estimada del 2%).

Al final del periodo, Juan habrá acumulado, como puede verse en la tabla, 173.019 euros netos (actuales, descontado el efecto de la inflación).

Si Juan en lugar de elegir un plan de pensiones o una cartera de planes, optase por invertir a través de otros productos con resultados implícitos, como los fondos de inversión, por ejemplo, para el mismo ahorro anual de 4.000 euros y con la misma rentabilidad del 4%, al final del periodo de 25 años tendría 151.269 euros netos (actuales).

Es decir, si Juan elige el fondo de inversión para el objetivo de la jubilación y no aprovecha el beneficio fiscal que ofrecen los planes de pensiones, obtendrá al final del periodo de acumulación casi 22.000 euros menos (ver la tabla).

Jubilación, más que un plan de pensiones

Lo importante es tener claro que la elección de un producto u otro no debería hacer únicamente por el criterio fiscal. Conviene tener en cuenta, además del horizonte temporal y el objetivo financiero, nuestras circunstancias y la composición de nuestro patrimonio, por citar algunos de los aspectos que debemos valorar.

Por otra parte, hay que tener recordar la importancia de diversificar nuestras inversiones. En este sentido, podríamos plantearnos crear una cartera de pensiones, pensada específicamente para invertir de una forma estratégica y con un diseño adecuado para financiar la jubilación que deseamos.